رشد بالای بدهی بانک ها، بدهی دولت و مطالبات معوق در 1402/ میانگین افزایش روزانه 5237 میلیارد تومان نقدینگی در دو ماه بهمن و اسفند

اقتصاد گردان – محسن شمشیری

اقتصاد گردان – محسن شمشیری

در حالی که براساس اعلام بانک مرکزی، حجم نقدينگي در پايان اسفندماه 1402 به رقم 78809 هزار میلیارد تومان یا رقمی معادل 7881 همت رسيده که نسبت به پايان اسفندماه 1401 معادل 24.3 درصد رشد نشان ميدهد، آمارهای ده ماهه تا پایان دی ماه 1402 نیز جزئیات تازه ای از آمارهای پولی و بانکی را نشان می دهد. نقدینگی در دو ماه آخر 1402 از 7572 همت در دی به 7881 در اسفند رسیده و 309 همت بیشتر شده و در طول 59 روز آخر سال به طور میانگین روزانه 5237 میلیارد تومان افزایش داشته است.

اگرچه نقدینگی در محدوده رشد سنتی 25 درصدی چند دهه اخیر وجود داشته و نسبت به سال های قبل مهار شده است اما جزئیات آن تغییرات قابل توجهی داشته است. از جمله پایه پولی رشد نزدیک به 32 درصد داشته که می تواند در ماه های آینده عامل تشدید تورم باشد. اما اجزای رشد پایه پولی نشان می دهد که بدهی بانک ها به بانک مرکزی رشد بالای 121 درصدی داشته است. اما خالص دارایی خارجی بانک مرکزی به عنوان یکی از اجزای پایه پولی کاهش 14 درصدی داشته است لذا یکی از نگرانی های ماه های آینده رشد بدهی بانک ها به بانک مرکزی است که البته این موضوع ارتباط تنگاتنگ با رشد بدهی دولت به بانک ها دارد. زیرا به هر میزان که بدهی دولت به بانک ها تشدید شده، به همان میزان رشد بدهی بانک ها به بانک مرکزی نیز بیشتر شده است.

رشد بدهی دولت به سیستم بانکی 56 درصد، بدهی دولت به بانک مرکزی 71 درصد و بدهی دولت به بانک ها 52 درصد رشد داشته است و رقم بدهی دولت به سیستم بانکی از 1090 همت فراتر رفته و بدهی دولت به بانک ها به بیش از 792 همت رسیده است. متناسب با رشد بدهی دولت، بدهی بانک ها با رشد 121 درصدی به 681 همت رسیده است.

همچنین بدهی دولت به بانک های تجاری دولتی 117 درصد و بدهی بانک های تجاری دولتی به بانک مرکزی 295 درصد رشد کرده است. از سوی دیگر، بدهی دولت به بانک های تخصصی درصد 43 و بدهی بانک های تخصصی به بانک مرکزی 38 درصد رشد کرده است. بدهی دولت به بانک های غیر دولتی و خصوصی نیز 21 درصد و بدهی بانک های تجاری دولتی به بانک مرکزی 107 درصد رشد کرده است.

رقم تسهیلات بانک ها از 4604 همت در دی 1401 به 6168همت در دی 1402 رسید و26 درصد رشد کرد.

مطالبات معوق نیز رشد بالای 59 درصدی در یکسال اخیر داشته است.رقم مطالبات معوق از 420 همت و سهم 9.1 درصدی از مانده تسهیلات دی 1401 به رقم 668 همت و سهم 10.8 درصدی از مانده تسهیلات بانک ها در دی 1402 رسید و 59 درصد رشد کرد.

وام قرض الحسنه بیش از منابع

بااینکه سپرده قرض الحسنه 649 همت بوده و 49 درصد رشد داشته است اما بانک ها بیش از منابع خود، وام قرض الحسنه داده اند و رقم تسهیلات به 862 همت با رشد 71.5 درصدی در یک سال رسیده است که رقم قابل توجه و بزرگی است. این آمارها نشان می دهد که مردم برای دریافت وام قرض الحسنه و کاهش مشکلات خود، تلاش کرده اند که منابع قرض الحسنه بانک ها را حدود 49 درصد رشد دهند و در عین حال بانک ها به تقاضای مردم برای وام قرض الحسنه بیش از رشد منابع خود پاسخ گفته و تلاش کرده اند که بخشی از مشکلات معیشتی و نیازهای فوری مردم را تامین کنند و به همین دلیل رشد تسهیلات قرض الحسنه بیش از 71 درصد بوده است.

رقم مانده مرابحه که از تیرماه 1394 به جمع عقود بانکی کشور اضافه شده ظرف مدت کوتاه 8 سال اخیر، توانست بیشترین سهم از مانده تسهیلات بانکی را به خود اختصاص دهد و از 1738 همت و سهم 37.8 درصدی از مانده تسهیلات دی 1401 به رقم 2403 همت و سهم 39 درصدی از تسهیلات بانک ها در دی 1402 رسید و 38.2 درصد رشد کرد.

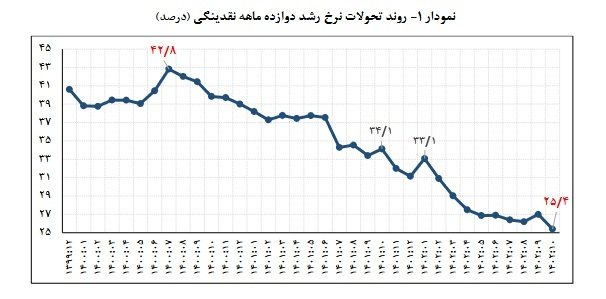

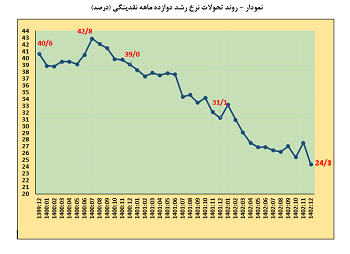

مروی بر تحولات نقدینگی طی سال های اخیر نشان می دهد که این متغیر طی یک روند نزولی از 40.6 درصد در پایان سال 1399 و 42.8 درصد در پایان مهرماه سال 1400 به 31.1 درصد در پايان سال 1401 کاهش یافته و با تداوم این روند نزولی به 24.3 درصد در پایان سال 1402 رسیده است که این امر بیانگر توفیق کامل بانک مرکزی در کنترل رشد ترازنامه بانک ها و دستیابی به اهداف کنترل مقداری کلهای پولی و مدیریت رشد نقدینگی حتی کمتر از میزان هدفگذاری تعیین شده 25 درصدی برای پایان سال 1402 می باشد.

تحولات کل های پولی در دی ماه سال ۱۴۰۲

حجم نقدینگی در پایان دی ماه 1402 به رقم ۷۵۷۱۹ هزار میلیارد تومان رسید که نسبت به پایان سال ۱۴۰۱ معادل ۱۹.۵ درصد رشد نشان میدهد. همچنین نرخ رشد دوازده ماهه نقدینگی از ۳۴.۱ درصد در پایان دی ماه 1401 طی یک روند نزولی به ۲۵.۴ درصد در پایان دی ماه 1402 کاهش یافته است. کاهش قابل ملاحظه رشد نقدینگی در سال 1401 و رسیدن آن به ارقام زیر ۳۰ درصد در پایان دی ماه سال جاری حاکی از تحقق برنامه پولی تنظیم شده و توفیق بانک مرکزی در اجرای سیاست کنترل مقداری رشد ترازنامه بانکها در دوره اخیر است.

حجم نقدینگی در پایان دی ماه 1402 به رقم ۷۵۷۱۹ هزار میلیارد تومان رسید که نسبت به پایان سال ۱۴۰۱ معادل ۱۹.۵ درصد رشد نشان میدهد. همچنین نرخ رشد دوازده ماهه نقدینگی از ۳۴.۱ درصد در پایان دی ماه 1401 طی یک روند نزولی به ۲۵.۴ درصد در پایان دی ماه 1402 کاهش یافته است. کاهش قابل ملاحظه رشد نقدینگی در سال 1401 و رسیدن آن به ارقام زیر ۳۰ درصد در پایان دی ماه سال جاری حاکی از تحقق برنامه پولی تنظیم شده و توفیق بانک مرکزی در اجرای سیاست کنترل مقداری رشد ترازنامه بانکها در دوره اخیر است.

روند تحولات نرخ رشد دوازده ماهه نقدینگی (درصد) نشان می دهد

پایه پولی در دی ماه سال 1402 رقم 1033 هزار میلیارد تومان را به ثبت رساند. بر این اساس پایه پولی در پایان دی ماه سال جاری رشدی معادل 202 درصد را نسبت به پایان سال ۱۴۰۱ تجربه کرد. در ده ماهه ابتدایی سال جاری مطالبات بانک مرکزی از بانکها سهمی معادل 33.7 واحد درصد در رشد پایه پولی داشته است. عامل اصلی افزایش مطالبات بانک مرکزی از بانکها افزایش اضافه برداشت بانکها از منابع بانک مرکزی بوده است است. دیگر عامل رشد پایه پولی در پایان دی ماه سال 1402، متاثر از افزایش خالص بدهی بخش دولتی به بانک مرکزی بوده است. یکی از عوامل اصلی افزایش سهم خالص بدهی بخش دولتی به بانک مرکزی در رشد پایه پولی، کاهش سپرده های دولت نزد بانک مرکزی بوده است که نشان میدهد پرداختهای دولت در ده ماهه ابتدایی سال با اتکای به منابع سپرده ای خود صورت گرفته است. در عین حال دولت طی این مدت از تنخواه گردان خزانه استفاده نکرده است. در مقابل خالص داراییهای خارجی بانک مرکزی در ده ماهه ابتدایی سال جاری سهم کاهنده در رشد پایه پولی داشته به گونه ای که در پایان دی ماه سال جاری از سهمی معادل ۲۴.۵ - واحد درصد در رشد پایه پولی دوره مذکور (۲۰۲) درصد برخوردار بوده است. کاهش خالص داراییهای خارجی بانک مرکزی در سال 1402 عمدتاً ناشی از فروش ارزهای خریداری شده از دولت در اواخر سال گذشته و مدیریت داراییها و بدهی های ارزی بانک مرکزی با فراهم کردن زمینه فروش بخشی از ارزهای غیر قابل دسترس خریداری شده در سالهای قبل بوده است که معادل تومانی آن پیش از این به دولت پرداخت شده و در حال حاضر با مهیا شدن امکان دسترسی به این منابع بانک مرکزی توانسته است علاوه بر تامین نیازهای ارزی کشور از این طریق نیز اقدام به کنترل مطلوب رشد پایه پولی بنماید.

در مقابل خالص داراییهای خارجی بانک مرکزی در ده ماهه ابتدایی سال جاری سهم کاهنده در رشد پایه پولی داشته به گونه ای که در پایان دی ماه سال جاری از سهمی معادل ۲۴.۵ - واحد درصد در رشد پایه پولی دوره مذکور (۲۰۲) درصد برخوردار بوده است. کاهش خالص داراییهای خارجی بانک مرکزی در سال 1402 عمدتاً ناشی از فروش ارزهای خریداری شده از دولت در اواخر سال گذشته و مدیریت داراییها و بدهی های ارزی بانک مرکزی با فراهم کردن زمینه فروش بخشی از ارزهای غیر قابل دسترس خریداری شده در سالهای قبل بوده است که معادل تومانی آن پیش از این به دولت پرداخت شده و در حال حاضر با مهیا شدن امکان دسترسی به این منابع بانک مرکزی توانسته است علاوه بر تامین نیازهای ارزی کشور از این طریق نیز اقدام به کنترل مطلوب رشد پایه پولی بنماید.

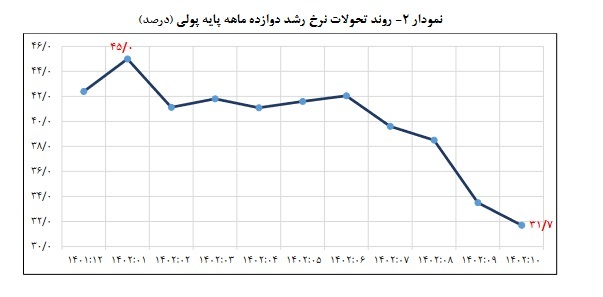

دیگر عامل کاهنده پایه پولی در پایان دی ماه سال ۱۴۰۲، خالص سایر اقلام بانک مرکزی بوده که سهمی معادل 8.7- واحد درصد در رشد پایه پولی در ده ماهه منتهی به پایان دی ماه سال 1402 داشته است. رشد پایه پولی دوازده ماهه در ادامه روند نزولی خود از ابتدای سال جاری از 45 درصد در فروردین ماه به 31.7 درصد در دی ماه کاهش یافت.

ضریب فزاینده نقدینگی نیز در پایان دی ماه 1402 نسبت به پایان سال ۱۴۰۱، معادل 0.6 درصد کاهش یافت و به رقم 7.326 رسید.

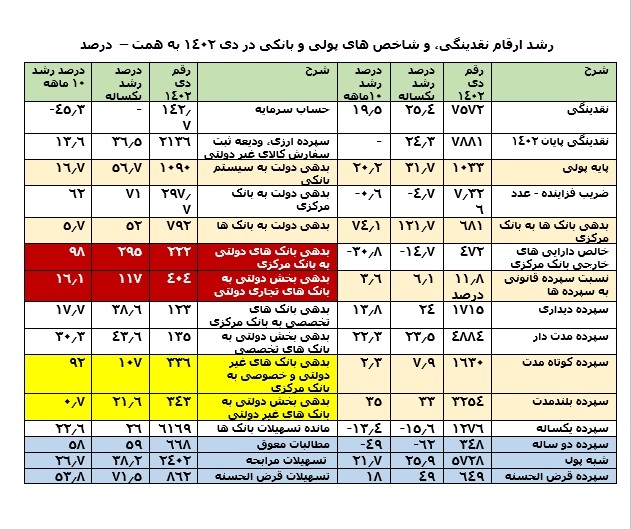

رشد ارقام نقدینگی، و شاخص های پولی و بانکی در دی 1402 به همت – درصد

|

شرح |

رقم دی 1402 |

درصد رشد یکساله |

درصد رشد 10ماهه |

شرح |

رقم دی 1402 |

درصد رشد یکساله |

درصد رشد 10 ماهه |

|

نقدینگی |

7572 |

25.4 |

19.5 |

حساب سرمایه |

142.7 |

- |

45.3- |

|

نقدینگی پایان 1402 |

7881 |

24.3 |

- |

سپرده ارزی، ودیعه ثبت سفارش کالای غیر دولتی |

2136 |

36.5 |

13.6 |

|

پایه پولی |

1033 |

31.7 |

20.2 |

بدهی دولت به سیستم بانکی |

1090 |

56.7 |

16.7 |

|

ضریب فزاینده - عدد |

7.326 |

4.7- |

0.6- |

بدهی دولت به بانک مرکزی |

297.7 |

71 |

62 |

|

بدهی بانک ها به بانک مرکزی |

681 |

121.7 |

74.1 |

بدهی دولت به بانک ها |

792 |

52 |

5.7 |

|

خالص دارایی های خارجی بانک مرکزی |

472 |

14.7- |

30.8- |

بدهی بانک های دولتی به بانک مرکزی |

222 |

295 |

98 |

|

نسبت سپرده قانونی به سپرده ها |

11.8 درصد |

6.1 |

3.6 |

بدهی بخش دولتی به بانک های تجاری دولتی |

404 |

117 |

16.1 |

|

سپرده دیداری |

1715 |

24 |

13.8 |

بدهی بانک های تخصصی به بانک مرکزی |

123 |

38.6 |

17.7 |

|

سپرده مدت دار |

4884 |

23.5 |

22.3 |

بدهی بخش دولتی به بانک های تخصصی |

135 |

43.6 |

30.3 |

|

سپرده کوتاه مدت |

1630 |

7.9 |

2.3 |

بدهی بانک های غیر دولتی و خصوصی به بانک مرکزی |

336 |

107 |

92 |

|

سپرده بلندمدت |

3254 |

33 |

35 |

بدهی بخش دولتی به بانک های غیر دولتی |

343 |

21.6 |

0.7 |

|

سپرده یکساله |

1276 |

15.6- |

13.4- |

مانده تسهیلات بانک ها |

6169 |

26 |

22.6 |

|

سپرده دو ساله |

348 |

62- |

49- |

مطالبات معوق |

668 |

59 |

58 |

|

شبه پول |

5728 |

25.9 |

21.7 |

تسهیلات مرابحه |

2402 |

38.2 |

26.7 |

|

سپرده قرض الحسنه |

649 |

49 |

18 |

تسهیلات قرض الحسنه |

862 |

71.5 |

53.8 |

تورم بالای 40 درصدی

این شاخص ها در کنار تورم 40 درصدی اعلام شده در اسفند 1402، رشد بدهی دولت به بانک ها، نیازمند توجه بیشتر دولت و فعالان اقتصادی، برای رهایی از فشار افزایش قیمت ها بر خانوارهاست و مسوولان سیاسی و اقتصادی کشور، برای کاهش تورم و کسری بودجه دولت، افزایش درآمد دولت و مردم و فعالان اقتصادی و بهبود محیط کسب و کار، باید راهکارهای موثرتری را در بودجه سال آینده و سیاست های داخلی و خارجی به کار بگیرند تا فشار بر معیشت مردم را کاهش دهند.

نرخ تورم (دوازده ماهه) در زمان آغاز به کار دولت سیزدهم به رقم 59.3 درصد در شهریور ماه 1400 رسیده بود، لیکن به دنبال سیاستهای به کارگرفته شده و اقدامات اجرایی در زمینه مدیریت موثرتر روند تحولات کلهای پولی، ثبات بخشی به بازار ارز، نظارت بر قیمت کالاها و خدمات و تامین مناسب کالاهای اساسی، نرخ تورم از آن مقطع زمانی به بعد روند نزولی به خود گرفت و به رقم 46.2 درصد در پایان سال 1400 رسید که موید کاهش 13 واحد درصدی نرخ تورم میباشد. در همین ارتباط نرخ تورم نقطه به نقطه نیز با 25.3 واحد درصد کاهش از 54.9 درصد در شهریورماه سال 1400 به 29.5 درصد در اسفندماه این سال رسید.

بر این اساس، اگرچه روند کاهشی نرخ تورم نقطه به نقطه از ابتدای سال جاری متاثر از آثار تورمی اجرای تکلیف قانونی طرح مردمیسازی یارانهها و حذف تخصیص ارز ترجیحی متوقف و در چهار ماه ابتدایی سال جاری مطابق انتظار با روند افزایشی مواجه شد، لیکن با توجه به اينکه سياست مذکور نوعاً موجب اصلاح قيمتي شماري از کالاهاي مشمول دريافت ارز ترجيحي به صورت مستقيم و غيرمستقيم ميشد، سطح تورم کالاهاي اساسي خوراکي از مردادماه سال جاري به مسير پيشين خود بازگشت و در مجموع تورم نقطه به نقطه شاخص بهای کالاها و خدمات مصرفی از مردادماه سال 1401 با کاهش همراه شده است.

بر اساس محاسبات بانک مرکزی حدود 11.7 واحد درصد از افزایش تورم شکل گرفته در طول سال جاری مربوط به اصلاح قيمت کالاهاي اساسی در اجرای طرح مردمیسازی یارانهها است.

بنابراین با کسر آثار تورمی اجرای این طرح که اجرای آن بنا بر ضرورتهای اقتصادی اجتنابناپذیر بوده است، سطوح پایینتری از نرخ تورم نیز در نتیجه تدابیر و اقدامات انجام شده قابل تحقق بود.

افزایش قیمت ارز

قیمت دلار از کانال 35 و 36 هزار تومان در سال 1401 به کانال 60 هزار تومان در دو ماه اخیر و ماه های اسفند 1402 و فروردین 1403 افزایش یافته و نگرانی هایی را در مورد افزایش قیمت کالاها و تورم ایجاد کرده است. بانک مرکزی می گوید: پیش از این نیز در سال ۱۳۹۹ نرخ دلار در بازار حواله و اسکناس و همچنین در بازار غیررسمی افزایش قابل توجهی را تجربه نمود و در عین حال بازار ارز با التهابات و نوسانات شدید قیمتی مواجه بود. به طوری که نرخ دلار در بازار غیررسمی و نرخ حواله دلار از حدود 150 و 135 هزار تومان در ابتدای سال ۱۳۹۹ به حدود 320 و 270 هزار تومان در مهرماه 1399 رسید. به عبارتی ظرف مدت ششماه، به ترتیب رشدهای 113.3 و 100 درصدی را تجربه نمود.

قیمت دلار از کانال 35 و 36 هزار تومان در سال 1401 به کانال 60 هزار تومان در دو ماه اخیر و ماه های اسفند 1402 و فروردین 1403 افزایش یافته و نگرانی هایی را در مورد افزایش قیمت کالاها و تورم ایجاد کرده است. بانک مرکزی می گوید: پیش از این نیز در سال ۱۳۹۹ نرخ دلار در بازار حواله و اسکناس و همچنین در بازار غیررسمی افزایش قابل توجهی را تجربه نمود و در عین حال بازار ارز با التهابات و نوسانات شدید قیمتی مواجه بود. به طوری که نرخ دلار در بازار غیررسمی و نرخ حواله دلار از حدود 150 و 135 هزار تومان در ابتدای سال ۱۳۹۹ به حدود 320 و 270 هزار تومان در مهرماه 1399 رسید. به عبارتی ظرف مدت ششماه، به ترتیب رشدهای 113.3 و 100 درصدی را تجربه نمود.

در دولت سیزدهم، رویکرد بانک مرکزی بر این بوده است که با ساماندهی و عمقبخشی به بازار رسمی حواله و اسکناس، نرخهای ارز در این دو بازار را به سمت سطوح تعادلی (متناسب با مولفههای بنیادین اقتصاد) هدایت نماید و در این میان ضمن تلاش برای تقویت عرضه در این بازار و پاسخگویی به کلیه نیازهای واقعی ارزی، زمینههای معامله در بازار غیررسمی را با جدیت کاهش داده و به حداقل برساند.

متأثر از اقدامات بعمل آمده، متوسط نرخ دلار در هر دو بازار رسمی (حواله و اسکناس) و بازار غیررسمی روند نسبتاً با ثباتی را تجربه نمود؛ به طوری که انحراف معیار نرخ دلار در بازار غیررسمی (به عنوان سنجهای از نوسانات نرخ ارز) در نیمه دوم سال ۱۴۰۰ نسبت به نیمه نخست سال مزبور حدود ۴۲ درصد کاهش یافت.