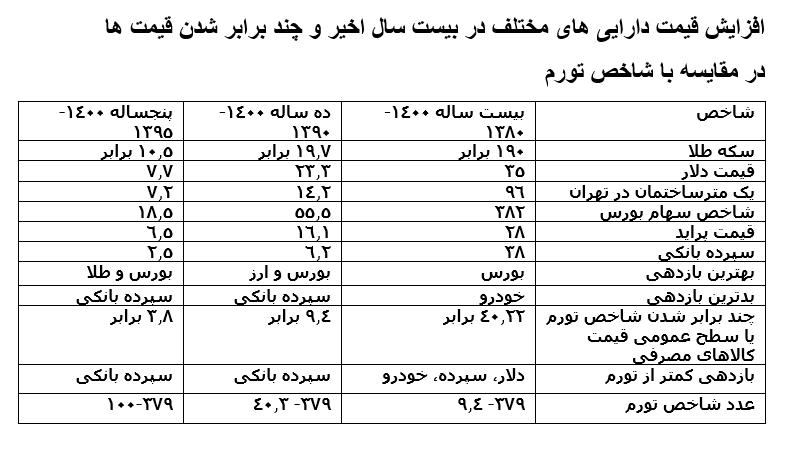

در بیست سال اخیر قیمت دارایی 28 تا 382 برابر شد/ بازدهی دلار، سپرده، خودرو کمتر از تورم / قیمت دارایی ها در پنج سال 2 تا 18 برابر شد

بازدهی سهام، مسکن، طلا، دلار، سپرده و خودرو در مقایسه با تورم در 20 سال اخیر 1400- 1380/ قیمت دلار و خودرو کمتر از تورم رشد کرد

سطح عمومی کالاهای مصرفی یا شاخص تورم در بیست سال اخیر 40 برابر شده و از عدد 9 به عدد 379 رسیده است اما 35 برابرشدن قیمت دلار، بازدهی 38 برابری سپرده بانکی و 28 برابرشدن قیمت خودرو پراید کمتر از شاخص تورم بوده است و این موضوع نشان می دهد که به دلیل سیاست های کنترلی و دلایل دیگر، قیمت دلار و خودرو کمتر از تورم رشد کرده است

خبراقتصادی – محسن شمشیری

خبراقتصادی – محسن شمشیریتحولات 5 ساله، 10 ساله و 20 ساله اخیر در بازار دارایی های مختلف و براساس آمارهای بانک مرکزی در بیست سال گذشته نشان می دهد که بازارهای مختلف از سکه طلا و دلار تا ساختمان و ملک و آپارتمان، سهام، قیمت خودرو و سپرده بانکی با تحولات و رشدهای بسیار بالایی مواجه بوده اند و تحت تاثیر رشد شدید نقدینگی و تورم، تحریم و خروج آمریکا از برجام، رشد هزینه های مبادله، افزایش شدید قیمت ها، سیاست های غلط اقتصادی و بی تدبیری در نظام اقتصادی، عملا قیمت دارایی در 20 سال اخیر یعنی از 1380 تا 1400 بین 28 تا 382 برابر رشد کرده است.

بازار دارایی های مختلف نیز در دوره 10 ساله 1390 تا 1400 بین 6 تا 55 برابر افزایش بازدهی داشته است. همچنین در دوره 5 ساله 1395 تا 1400 نیز قیمت یا بازدهی دارایی های مختلف بین 2 تا 18 برابر افزایش داشته است.

این درحالیست که شاخص تورم نیز از عدد 9.427 در سال 1380 به 40.321 در سال 1390 و 379.2 در آذر 1400 رسیده است و به عبارتی سطح عمومی قیمت کالاهای مصرفی مورد نیاز خانوار نیز در این بیست سال 40 برابر شده است یعنی مخارج خانواری که با 200 هزار تومان تامین می شده حالا باید با 8 میلیون تومان تامین شود.

آخرین شاخص تورم برپایه سال 1395 در آذرماه 1400 معادل 379.2 بوده است. این شاخص در سال 1380 معادل 9.427 اعلام شده است در سال 1390 به عدد 40.321 رسیده و در سال 1395 نیز معادل 100 بوده است.

در نتیجه سطح عمومی کالاهای مصرفی در بیست سال اخیر معادل 40 برابر شده است اما بازدهی 35 برابری دلار، 38 برابری سپرده و 28 برابری خودرو پراید به خاطر سیاست های کنترلی، و دلایل دیگر رشد کمتری از 40 برابر شدن شاخص تورم داشته است.

بازدهی طلا و سکه

وضعیت بازارها به تفضیل و براساس آمارهای بانک مرکزی نشان می دهد که بازار طلا و ازجمله قیمت سکه طلا با درجه نقد شوندگی بسیار بالا و فوری، در طول بیست سال اخیر 190 برابر شده است قیمت سکه در طول ده سال اخیر نیز بیش از 19 برابر و در طول پنج سال اخیر بیش از 10 برابر شده است. یکی از دلایل عمده رشد قیمت اونس جهانی طلا است که از حدود 400 دلار به بیش از 1800 دلار رسیده است. اما قیمت دلار تحت تاثیر سیاست های کنترلی و فراوانی درآمد نفت در دهه 1380، عملا رشد کمتری نسبت به طلا داشته است. به عبارت دیگر، قیمت طلا هم تحت تاثیر رشد قیمت دلار در این سال ها و هم تحت تاثیر رشد قیمت اونس جهانی طلا رشد بالایی داشته است.

بازدهی قیمت دلار

بازار ارز و ازجمله قیمت دلار نیز که درجه نقد شوندگی نسبی بالا دارد در طول بیست سال اخیر 35 برابر شده است در طول ده سال اخیر نیز بیش از23 برابر و در طول پنج سال اخیر بیش از7 برابر شده است.

بازار ارز و ازجمله قیمت دلار نیز که درجه نقد شوندگی نسبی بالا دارد در طول بیست سال اخیر 35 برابر شده است در طول ده سال اخیر نیز بیش از23 برابر و در طول پنج سال اخیر بیش از7 برابر شده است.این رشد نسبت به 40 برابر شدن شاخص تورم در این سال ها کمتر بوده است و شاید همین نوع آمارها و مشاهدات است که کارشناسان را به ارائه این تحلیل واداشته که قیمت واقعی دلار در مقایسه با تورم و رشد نقدینگی بالاتر از 30 هزار تومان فعلی است زیرا حمایت سیاسی و کنترل شدید قیمت دلار، عملا باعث شده که رشد آن کمتر از تورم و سایر دارایی ها مانند سهام، مسکن و طلا باشد.

بازدهی خودرو

بازار خودرو و ازجمله قیمت پراید نیز که بازهم درجه نقدشوندگی نسبی خوبی دارد اما از طلا و دلار درجه نقد شوندگی کمتری دارد، در طول بیست سال اخیر28 برابر شده است در طول ده سال اخیر نیز بیش از 16 برابر و در طول پنج سال اخیر بیش از 6 برابر شده است. این نکته نشان می دهد که بازار خودرو تحت کنترل قیمتی بیشتر، عرضه بالاتر خودرو و همچنین متاثر از استهلاک خودرو و دلایل دیگر بوده و به همین دلیل کمترین رشد قیمت را در 20 سال اخیر داشته است.

بازدهی شاخص بورس

بازار سهام و شاخص کل بورس نیز که درجه نقد شوندگی نسبی کمتری نسبت به خودرو، طلا و ارز دارد در طول بیست سال اخیر 382 برابر شده است در طول ده سال اخیر نیز بیش از 55 برابر و در طول پنج سال اخیر بیش از 18 برابر شده است. دلیل رشد بالای قیمت سهام در این سال ها به ریسک پذیر بودن این بازار مرتبط است و این بازار تحت تاثیر رشد قیمت دلار، تورم، رشد قیمت کالاها و خدمات، افزایش صادرات در این سال ها، افزایش ظرفیت تولید و سرمایه گذاری های جدید و... موجب شده که از تمام ظرفیت های رشد قیمت و نرخ ها در همه بازارها بهره ببرد و در نتیجه قیمت سهام شرکت ها که متاثر از رشد همه قیمت ها و نرخ ها و تورم و نرخ ارز و دارایی هایی مانند دلار، ساختمان، خودرو، است و قیمت کالاهای مختلف، شاخص تورم، رشد نقدینگی، رشد صادرات و... نیز روی هزینه تولید، درآمد و فروش و سود تاثیر گذار بوده است موجب شده که قیمت سهام نیز رشد بالایی داشته باشد. به عبارت دیگر، هر نوع رشد قیمت و تورمی در ایران، عملا موجب افزایش قیمت سهام شده است. نکته دیگر، جو هیجانی، حباب گونه و افزایش زیاد قیمت سهام تحت تاثیر فضای سال های اخیر است که موجب شده نسبت قیمت به سود هر سهم به بالاتر از 30 برسد درحالی که طبق قاعده باید 4 تا 10 باشد.

بازدهی مسکن و ساختمان

قیمت هر متر مربع ساختمان در تهران نیز که درجه نقد شوندگی نسبی پایینی دارد و در شرایط رکود بازار مسکن، باید مدتی در انتظار مشتری باشد، در طول بیست سال اخیر 96 برابر شده است در طول ده سال اخیر نیز بیش از14 برابر و در طول پنج سال اخیر بیش از7 برابر شده است.

بازدهی سپرده بانکی

سپرده بانکی در مدت بیست سال 38 برابر در مدت ده سال6 برابر و در مدت پنج سال 2 برابر بازدهی داشته است.

به عبارت دیگر در طول بیست سال اخیر با توجه به 40 برابر شدن سطح عمومی قیمت کالاهای مصرفی یا شاخص تورم، شاخص بورس 382 برابر، مسکن 96 برابر، و سکه طلا 190 برابر شده و بالاتر از تورم رشد کرده اند اما قیمت دلار 35 برابر، سپرده بانکی 38 برابر و قیمت پراید 28 برابر شده و کمتر از تورم رشد کرده اند.

این نتیجه بسیار مهم نشان می دهد که در بلندمدت و دوره بیست ساله، عامل رشد قیمت ها افزایش قیمت دلار و نرخ بهره بانکی و رشد قیمت خودرو نبوده است و اتفاقا این سه قلم کمتر از تورم رشد کرده اند. اما قیمت مسکن، سهام، طلا رشد بسیار داشته اند. به عبارت دیگر، فساد اقتصادی، سیاست های غلط اقتصادی، عدم تدبیر در نظام اقتصادی، سفته بازی، رشد نقدینگی، گردش بالای پول و معاملات بین بانکی، دلالی و سوداگری، حضور بسیاری از مردم در بازارهای مسکن و خرید و فروش طلا و ملک و سهام، عامل عمده رشد قیمت هاست و همه این ها اثرات عجیب خود را در بازار سهام، مسکن و سایر مایحتاج اساسی مردم گذاشته است. اما بازارهایی که دسترسی و حضور مردم کمتر بوده و یا به نوعی کنترل شده است مانند بازار خودرو، بازار ارز، سپرده بانکی عملا کمتر از تورم رشد داشته اند.

افزایش قیمت دارایی های مختلف در بیست سال اخیر و چند برابر شدن قیمت هادر مقایسه با شاخص تورم

|

شاخص |

بیست ساله 1400- 1380 |

ده ساله 1400-1390 |

پنجساله 1400-1395 |

|

سکه طلا |

190 برابر |

19.7 برابر |

10.5 برابر |

|

قیمت دلار |

35 |

23.3 |

7.7 |

|

یک مترساختمان در تهران |

96 |

14.2 |

7.2 |

|

شاخص سهام بورس |

382 |

55.5 |

18.5 |

|

قیمت پراید |

28 |

16.1 |

6.5 |

|

سپرده بانکی |

38 |

6.2 |

2.5 |

|

بهترین بازدهی |

بورس |

بورس و ارز |

بورس و طلا |

|

بدترین بازدهی |

خودرو |

سپرده بانکی |

سپرده بانکی |

|

چند برابر شدن شاخص تورم یا سطح عمومی قیمت کالاهای مصرفی |

40.22 برابر |

9.4 برابر |

3.8 برابر |

|

بازدهی کمتر از تورم |

دلار، سپرده، خودرو |

سپرده بانکی |

سپرده بانکی |

|

عدد شاخص تورم |

379- 9.4 |

379- 40.3 |

379-100 |