نبود تناسب استقراض بانک ها با شاخص های پولی و کلان اقتصاد / بانکهای ایران در بازار معاملات بین بانکی چه می کنند ؟

خبراقتصادی - مجید امامی کارشناس اقتصادی

خبراقتصادی - مجید امامی کارشناس اقتصادی معاملات در بازار بین بانکی و قرض گرفتن بانک ها از یکدیگر آنهم با نرخ 18 تا 21 درصدی که بسیار کمتر از تورم 44 درصدی است از تحلیل و چشم کارشناسان و صاحب نظران به دور مانده و کمتر کسی به عدم تناسب حجم عظیم معاملات بین بانکی با شاخص های پولی و بانکی و اقتصادی توجه دارد.

در حالی که در سیستم بانکی آمریکا که بزرگترین بازار مالی و پولی جهان را دارد و با کرونا و بحران مالی مواجه بوده است، از سال 2008 تا 2017 معاملات بین بانکی نسبت به پارامترهای پولی و بانکی، همواره کمتر از 5 درصد بوده است. در ایران، حجم معاملات بین بانکی همواره بیشتر از پایه پولی، نقدینگی و درآمد ملی و دارای رشدی نامتعارف بوده و از سال 1392 به یکباره از 16 درصد پایه پولی به بیش از دو نیم برابر پایه پولی رسیده و هر سال با رشدی بسیار زیاد به بیش از چهل و پنج برابر پایه پولی در سال 1400 رسیده است.

در این مقاله، سعی بر این است که روند معاملات بین بانکی در کنار روند سایر پارامترهای پولی و اقتصادی کشور بررسی و با سایر کشورها مقایسه شده و این روندها با روندهای اقتصاد آمریکا نیز مقایسه شود تا ببینیم همشکلی بین روندهای ایران و آمریکا تا چه میزان است و اگر روندهای موجود در دو کشور تفاوت زیادی دارند در مورد این تفاوت ها حدس هایی زده شود و سوالاتی مطرح شود تا محققین اقتصادی کشور را دعوت به پاسخ دادن به آنها کند.

کمیسیون اعتباری شورای پول و اعتبار، در دستورالعمل اجرایی عملیات بازار بین بانکی ( مصوب در 27 دی 1383) هدف از ایجاد این بازار را تسهیل جریان منابع ریالی کوتاه مدت بین اعضاء در جهت مدیریت کارآمد نقدینگی معرفی کرده است.

بازار معاملات بین بانکی در ایران بطور رسمی از تاریخ 18 تیر 1387آغاز بکار کرد و از آن زمان تاکنون هر ساله با رشدی عجیب و باورنکردنی در حال بزرگ شدن است . عملکرد نظام بانکی ایران در بازار معاملات بین بانکی، تفاوتهای بسیار زیادی با عملکرد سیستم های بانکی سایر کشورها دارد.

ولع سیستم بانکی ایران در استفاده روزافزون از این بازار به حدی غیر عادی بوده که به نظر میرسد کلیه پارامترهای پولی، مالی، اقتصادی و حتی سیاسی را دستخوش تغییراتی غیر منتظره و ناشناخته کرده باشد. با این حال علیرغم رشد بسیار شدید این بازار در کشور و وجود روندهای غیر نرمال در این بازار و از طرفی تازه بودن این پدیده در اقتصاد ایران و عدم وجود تجربیات عملی از عواقب وجود چنین بازاری، متاسفانه هنوز جامعه علمی کشور به تحلیل اثرات این بازار در اقتصاد کلان کشور رغبتی نشان نداده و سیستم بانکی بدون گرفتن هیچ بازخوردی از اقتصاددانان و متخصصین حوزه پولی، درحال تاختن در این ورطه است وجا دارد که شدیداّ نگران این تک تازی های مستانه باشیم.

|

سال |

نسبت بین بانکی بر پایه پولی ( آمریکا) |

نسبت بین بانکی بر نقدینگی ( آمریکا) |

نسبت بین بانکی بر سپرده ها ( آمریکا ) |

نسبت بین بانکی بر GDP ( آمریکا ) |

|

۲۰۰۶. |

0.4619 |

|

|

|

|

۲۰۰۷. |

0.5675 |

|

|

|

|

۲۰۰۸. |

0.1879 |

0.0401 |

0.0435 |

|

|

۲۰۰۹. |

0.1115 |

0.0283 |

0.0296 |

0.0157 |

|

۲۰۱۰. |

0.0927 |

0.0220 |

0.0238 |

0.0125 |

|

۲۰۱۱. |

0.0462 |

0.0123 |

0.0143 |

0.0078 |

|

۲۰۱۲. |

0.0445 |

0.0110 |

0.0128 |

0.0073 |

|

۲۰۱۳. |

0.0285 |

0.0096 |

0.0108 |

0.0063 |

|

۲۰۱۴. |

0.0216 |

0.0072 |

0.0081 |

0.0049 |

|

۲۰۱۵. |

0.0156 |

0.0048 |

0.0055 |

0.0033 |

|

۲۰۱۶. |

0.0164 |

0.0044 |

0.0050 |

0.0031 |

|

۲۰۱۷. |

0.0177 |

0.0049 |

0.0057 |

0.0035 |

سیستم بانکی آمریکا، از معاملات بین بانکی فقط در جهت جبران کسری های بسیار جزیی در پرداختهای روزانه خود استفاده نموده است .

حال با نگاه به نمودارهای مشابه در سیستم بانکی ایران، شاهد یک پدیده عجیب و دستپاچگی سیستم بانکی در استفاده از بازار بین بانکی بعنوان یک مصوبه قانونی خواهیم بود .

|

سال |

نسبت مبلغ معاملات بین بانکی بر پایه پولی |

نسبت مبلغ معاملات بین بانکی بر نقدینگی |

نسبت مبلغ معاملات بین بانکی برجمع سپرده ها |

نسبت مبلغ معاملات بین بانکی بر GDP |

نسبت معاملات بانکی بر تولید ناخالص ملی به قیمت ثابت |

نسبت معاملات بانکی بر تولید ناخالص ملی به قیمت جاری |

|

۱۳۸۷. |

0.000 |

0.000 |

0.000 |

0.000 |

0.000 |

0.000 |

|

۱۳۸۸. |

0.199 |

0.051 |

0.056 |

0.029 |

0.019 |

0.029 |

|

۱۳۸۹. |

0.192 |

0.045 |

0.047 |

0.026 |

0.021 |

0.026 |

|

۱۳۹۰. |

0.188 |

0.041 |

0.042 |

0.022 |

0.024 |

0.022 |

|

۱۳۹۱. |

0.164 |

0.035 |

0.036 |

0.022 |

0.027 |

0.022 |

|

۱۳۹۲. |

2.625 |

0.486 |

0.511 |

0.311 |

0.515 |

0.311 |

|

۱۳۹۳. |

8.682 |

1.455 |

1.569 |

0.986 |

1.915 |

0.986 |

|

۱۳۹۴. |

14.331 |

2.160 |

2.295 |

1.920 |

3.283 |

1.920 |

|

۱۳۹۵. |

17.218 |

2.470 |

2.722 |

2.347 |

4.460 |

2.347 |

|

۱۳۹۶. |

29.947 |

4.187 |

4.345 |

4.174 |

9.758 |

4.174 |

|

۱۳۹۷. |

40.342 |

5.691 |

5.771 |

5.571 |

17.459 |

5.571 |

|

۱۳۹۸. |

52.973 |

7.560 |

7.665 |

7.650 |

29.391 |

7.650 |

|

۱۳۹۹. |

49.005 |

6.468 |

6.456 |

6.424 |

|

6.424 |

|

۱۴۰۰. |

45.384 |

10.082 |

11.405 |

|

|

|

چنانچه مشاهده می شود، برخلاف نمودارهای مربوط به کشور آمریکا، در ایران، حجم معاملات بین بانکی همواره بیشتر از پایه پولی، نقدینگی و درآمد ملی بوده و دارای رشدی نا متعارف بوده است . از سال 1392 به یکباره از 16 درصد پایه پولی به بیش از دو نیم برابر پایه پولی رسیده و هر سال با رشدی بسیار زیاد به بیش از چهل و پنج برابر پایه پولی در سال 1400 رسیده است.

عجیب بودن این رفتار بانکها در این بازار به دلایل زیر است :

الف – بطور متعارف، در یک اقتصاد، میانگین پولی که بطور روزانه در خزانه بانکها باقی میماند تنها قسمتی از نقدینگی کشور است نه تمام آن. بعبارت دیگر درصدی از نقدینگی کشور وارد سیستم بانکی میشود نه همه آن .

ب – بانکها فقط درصدی از نقدینگی وارد شده به سیستم بانکی را در عملیات روزانه خود بکار میگیرند نه همه آنرا .

ج – بانکها به میزان درصدی از موجودی خود با کسری روزانه مواجه میشوند که برخی بانک ها را مجبور به استقراض از بازار بین بانکی میکند نه به میزان همه موجودی خود.

بطور خلاصه عرفاّ رابطه زیر باید برقرار باشد:

سوال بزرگ و مهمی که با دیدن این وضعیت در ذهن ایجاد میشود این است که بانکها با این همه پول چه کرده اند؟ و اساساّ پول قرض گرفته شده از بازار بین بانکی را در کجا بکار گرفته اند که حتی باز پرداخت نرخ بهره 17 تا 19 درصدی این استقراض نیز از جذابیت آن برایشان نکاسته است؟

دقت در روند سایر پارامترهای پولی و اقتصادی کشور میتواند به پاسخ این سوال کمک کند .

|

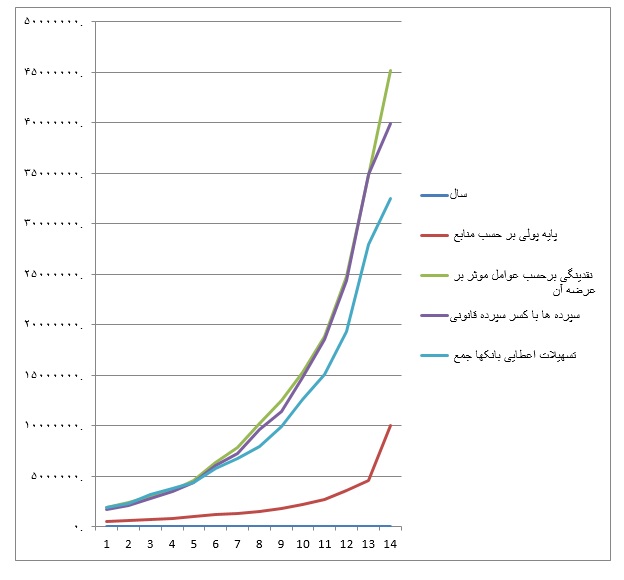

سال |

پایه پولی بر حسب منابع |

نقدینگی برحسب عوامل موثر بر عرضه آن |

سپرده ها با کسر سپرده قانونی |

تسهیلات اعطایی بانکها جمع |

نسبت سپرده ها به نقدینگی |

نسبت تسهیلات به نقدینگی |

|

۱۳۸۷. |

539406 |

1901366 |

1675776 |

1852355 |

0.881 |

0.974 |

|

۱۳۸۸. |

603784 |

2355889 |

2131627 |

2289615 |

0.905 |

0.972 |

|

۱۳۸۹. |

686398 |

2948874 |

2823184 |

3177895 |

0.957 |

1.078 |

|

۱۳۹۰. |

764569 |

3542552 |

3438339 |

3803718 |

0.971 |

1.074 |

|

۱۳۹۱. |

975795 |

4606936 |

4403691 |

4390642 |

0.956 |

0.953 |

|

۱۳۹۲. |

1184878 |

6395505 |

6081109 |

5719260 |

0.951 |

0.894 |

|

۱۳۹۳. |

1311479 |

7823848 |

7257035 |

6739744 |

0.928 |

0.861 |

|

۱۳۹۴. |

1533001 |

10170201 |

9573934 |

7916102 |

0.941 |

0.778 |

|

۱۳۹۵. |

1798000 |

12533001 |

11374092 |

9866616 |

0.908 |

0.787 |

|

۱۳۹۶. |

2139001 |

15299001 |

14741887 |

12587132 |

0.964 |

0.823 |

|

۱۳۹۷. |

2656001 |

18828001 |

18568347 |

15090207 |

0.986 |

0.801 |

|

۱۳۹۸. |

3528001 |

24721001 |

24381081 |

19355793 |

0.986 |

0.783 |

|

۱۳۹۹. |

4588001 |

34761001 |

34824035 |

27922693 |

1.002 |

0.803 |

|

۱۴۰۰. |

10038366 |

45189301 |

39944313 |

32535364 |

0.884 |

0.720 |

رشد حجم معاملات بین بانکی حتی تاثیری بر رشد درآمد ملی ( چه به قیمتهای ثابت و چه به قیمتهای جاری ) هم نداشته و حتی میتوان دید که روند شاخص کل بورس نیز همبستگی چندانی با روند حجم معاملات بین بانکی ندارد .

نتیجه ای که می توان از مطالب ذکر شده و نمودارها گرفت این است که بانکهای کشور مبالغ استقراضی از بازار بین بانکی را نه در عملیات بانکی ( شامل سپرده ها و تسهیلات بانکی ) بکار گرفته اند، نه آن وجوه را در تولید استفاده کرده اند و نه در بورس . بلکه احتمال قوی این است که این وجوه در خرید و فروش ارز، طلا، زمین و املاک و کالاها و معاملاتی که در حسابداری ملی جزو درآمد ملی محسوب نمیشوند مصرف کرده اند و با استقراض وجوه بین بانکی، این کالاها را خریده و با تقاضایی که کرده اند موجب افزایش قیمت آنها شده و پس از گران شدن آنها این کالاها را بلافاصله به قیمت بالاتر فروخته و پس از تصفیه وجوه استقراض شده مابقی را بعنوان سود برای خود نگاه داشته اند و این کار را بارها و بارها تکرار کرده اند.