دولت بستر را برای توسعه فرهنگ بیمه فراهم کند، با خود عهد بستیم که شفاف عمل کنیم

منتقدان به مالیات بر ارزش افزوده معتقدند از آن جایی که تا قبل از وقوع خسارت برای بیمه گذار خدمتی ارایه نشده نباید از بیمه نامه ها مالیات بر مصرف یا همان مالیات بر ارزش افزوده گرفت. این موضوع در اکثر کشورهای پیشرفته یا حتی کشورهایی با اقتصاد نوظهور، نیز رعایت می شود ولی صنعت بیمه ایران سال هاست که با آن دست به گریبان است و ظاهرا دست های وجود دارد که نمی خواهند از این مالیات صرف نظر شود.

در حال حاضر در بسیاری از شرکت های بیمه، بیمه گذاران نمی دانند که در بیمه عمر باید مالیات بر ارزش افزوده پرداخت کنند و زمانی متوجه این موضوع می شوند که بیمه نامه شان سررسید شده یا می خواهند آن را باز خرید کنند چرا که در زمان بازخرید متوجه می شوند سالیانه 9 درصد از حق بیمه شان به عنوان مالیات بر ارزش افزوده از ذخایرشان کسر و به حساب سازمان امور مالیاتی واریز شده است. اما به تازگی بیمه ایران معین بابت شفاف کردن این موضوع برای بیمه گذاران از ابتدای خرید بیمه عمر و زندگی این مالیات را در اقساط سالیانه لحاظ می کند به طوری که مدیر عامل این شرکت معتقد است اگر چه از قبل می دانست که این شرکت امکان دارد تعدادی از مشتریان را از دست بدهد اما ترجیح داده تا در بازاری که به گفته او اکثریت طور دیگری رفتار می کنند در این مورد کاملا شفاف عمل کرده و بهای این شفافیت را هم بپردازد.

از این موضوع که بگذریم شرکت های بیمه مخصوصا شرکت های بیمه بورسی این روزها سعی می کنند تا صورت های مالی خود را با استاندارد گزارشگری بین المللی مالی ( IFRS) تنظیم کنند اما مشکل اینجاست که حتی بسیاری از مدیران مالی این شرکت ها در عمل نمی دانند که این نوع گزارش گری چگونه باید باشد و آن ها به چه سبکی باید این استاندارد را در صورت جریان وجوه نقد، صورت سود و زیان و ترازنامه خود اعمال کنند. مدیرعامل بیمه ایران معین در این رابطه می گوید" آنچه که در اختیار ماست استاندارد 28 سازمان حسابرسی و نمونه صورتهای مالی اعلام شده توسط شورای عالی بیمه است. به منظور اجرایی کردن IFRS کمیتهای متشکل از کارشناسان صنعت بیمه و سازمان حسابرسی با هماهنگی بیمه مرکزی ایران تشکیل و کاربررسی و مطالعاتی در این زمینه شروع شده است".

ابراهیم حمیدی که سابقا عضو هئیت مدیره بیمه ایران نیز بوده در این موارد به گفتوگو پرداخت. او همچنین در حاشیه این گفتوگو یادآور نکاتی درباره بیمه ایران و سیاست های اقتصادی این شرکت شد اما نخواست که آن مباحث کلیت این گفتوگو را تحت تاثیر قرار دهد و قرار بر این شد تا بعدها در این موارد صحبت مفصلی صورت گیرد.

او که لحن بیانش صادقانه به نظر می رسید بارها در میانه گفتوگو تاکید کرد که سعی کرده تا بیمه گران و بیمه گذاران و نمایندگی های بیمه در این سال ها همه به حق خود برسند. حمیدی در این گفتوگو از بیمه گذاران خواست تا اگر شخص برای سرمایه گذاری صِرف، بیمه عمر و سرمایه گذاری می خرد، سرمایه خود را در بازاری دیگر به کار گیرد چرا که می تواند بازدهی بیشتری به دست آورد.

ابراهیم حمیدی 22 سال در بیمه ایران سابقه کار دارد و از کارمندان قدیمی این شرکت محسوب می شود. او اولین مدیر کل دفتر طرح و برنامه سازمان امور مالیاتی کشور است و از سال 1386 تا سال 1390 عضو هئیت مدیره بیمه ایران بوده و نزدیک به 10 سال معاون طرح و برنامه بیمه ایران بوده است. وی اولین برنامه راهبردی بیمه ایران را در سال 1381 تدوین کرده و نقشی محوری در تدوین برنامه بهسازی بیمه ایران داشته است.

وی در کارنامه خود ریاست هیئت مدیره شرکت کارگزاری بیمه ایران و سرپرستی مرکز آموزش علمی و کاربردی سازمان امور مالیاتی کشور را دارد و از سال 1392 تاکنون رییس هیئت مدیره و مدیرعامل بیمه ایران معین است. در ادامه گفتوگوی تفصیلی ایسنا با او را میخوانید:

تعدادی از نمایندگی های بیمه ایران گفته اند که قسط اول بیمه عمر و سرمایه گذاری مشتریانشان دو برابر شده و تعدادی از آن ها اقدام به بازخرید بیمه نامه خود کرده اند. این طور که آنها می گفتند ظاهرا این افزایش بابت مالیات بر ارزش افزوده است. آیا علی رغم اینکه قرار بود مالیات از روی بیمهنامه ها حذف شود به بیمه عمر هم مالیات اضافه شده است؟

در بیمه ایران و بیمه ایران معین مکانیزمی وجود دارد که بنا بر آن مکانیزم، در طول دو سال گذشته بیمه زندگی "مان" را عرضه کردیم. اولا در بیمه های عمر و سرمایه گذاری فقط بخش سرمایه گذاری از مالیات بر ارزش افزوده معاف است و بخش بیمه ای اش یعنی خطر فوت، حادثه و درمان معاف از مالیات بر ارزش افزوده نیست.

در سال های گذشته هم این طور بود؟

بله، قانون مالیات بر ارزش افزوده مصوب سال 1387 و مربوط به اصل 85 قانون اساسی بوده و به صورت آزمایشی از مهر ماه سال 1387 ابلاغ و اجرایی شده است. به استناد ماده 1 قانون مالیات بر ارزش افزوده، ارائه خدمات در ایران به استثنای موارد معاف قید شده در ماده ۱۲ قانون یاد شده مشمول پرداخت مالیات و عوارض می باشد و به استناد ماده 12 هیچگونه معافیتی برای خدمات بیمه ای تصریح نشده است لذا خدمات بیمه ای در ایران مشمول مالیات بر ارزش افزوده هستند، اگرچه در کشور های توسعه یافته شرکت های بیمه عموما معاف از مالیات بر ارزش افزوده هستند. در بیمههای عمر ذخیره دار روال محاسبه و کسر مالیات بر ارزش افزوده به خاطر ماهیت پس اندازی آن متفاوت است و وفق بخشنامه و دستورالعمل های صادره سازمان امور مالیاتی در بیمه های عمر و سرمایه گذاری، صرفاٌ مبالغ دریافتی شرکت های بیمه بابت حق بیمه پوشش های بیمه ای مشمول مالیات بر ارزش افزوده خواهد بود و وجوه پرداختی بیمه گذاران به عنوان پس انداز که به حساب ذخیره پس انداز منظور می گردد مشمول مالیات برارزش افزوده نیست.

با این اوصاف به جرات می توان گفت رشته بیمه های عمر پساندازی (ذخیره دار) از لحاظ انجام محاسبات فنی و اکچوئری و همچنین نگهداری اطلاعات بیمه نامه به خاطر مدت دار بودن آن از پیچیده ترین رشته های بیمه ای می باشد. اکثر شرکتهای بیمه مالیات بر ارزش افزوده را مستقیم و به صورت جداگانه از بیمه گذار دریافت نمی کنند و آن را به عنوان یکی از کسورات در محاسبه ارزش بازخریدی لحاظ می کنند، ( به عنوان مثال اگر حق بیمه سال اول بیمه نامه عمر و سرمایهگذاری یک میلیون تومان باشد با فرض حق بیمه بخش بیمه ای 500 هزار تومان و حق بیمه بخش سرمایه گذاری 500 هزار تومان، میزان مالیات بر ارزش افزوده محاسباتی برابر است با حق بیمه پوشش های بیمه ای ضرب در 9 درصد به عبارتی مالیات میشود 5.000.000 * 9% =450.000 ریال که این مبلغ را از بخش پس اندازی کم می کنند که این امر باعث کاهش بخش پس اندازی به مبلغ 4.550.000 ریال می شود.) در کنار ایرادات و اشکالات فنی و محاسباتیِ انجام روش مذکور، از بزرگترین ایرادت بکارگیری این روش نبود شفافیت لازم بابت مقدار مالیات های مکسوره برای بیمه گذار بود. ما قبل از اینکه فروش بیمه عمر داشته باشیم خواستیم که برای خود مدل کسب و کاری داشته باشیم چرا که جامعه مخاطبین ما به اندازه مردم ایران است و برای توسعه بیمه عمر برنامه بلند مدت داریم. نمی شود در چنین شرایطی مدلی برای کسب و کار نداشته باشیم. ما یک مدل کسب و کاری را استفاده کردیم که آن مدل 9 بخش اساسی دارد. ما در هر جلسهای که برای آموزش، طراحی و پایش محصول داشتیم به آن مدل اشاره و دربارهاش صحبت کردیم و خود را مقید به رعایت که آن مدل کردیم تا در آن الگوی کسب و کار هر کس به حق خود قانع باشد. بیمهگذار، بیمهگر و نماینده شرکت بیمه، هر یک به حق خود قانع باشند و با خود عهد بستهایم که به جیب یکدیگر دست نکنیم و حق و حقوق هر کس را به درستی و به صورت شفاف پرداخت کنیم. چون یکی از علتهای مهم عقبماندگی و عدم توسعه بیمههای عمر در ایران این است که بیمهگذار بیمه عمر خریده است و بعد از 10 سال یا 20 سال زمانی که میخواهد آن را بازخرید کند میبیند که اگر در بازار دیگری این مبلغ را سرمایهگذاری میکرد شاید برایش از لحاظ اقتصادی بهتر بود. بنابراین ما بر اساس مدل کسب و کار این بیمهنامه را طراحی کردیم و از اواخر سال 1395 روش دریافت مالیات بر ارزش افزوده را تغییر دادیم تا تعامل ما با مشتریهایمان شفافتر گردد و آنها بدانند که مبالغی که پرداخت می کنند بابت چیست. سابقا این موضوع شفاف نبود و مشتری نمیدانست که در این مبلغی که پرداخت کرده مالیات داده یا نداده است بنابراین ما تصمیم گرفتیم از اواخر سال گذشته این شفافیت را ایجاد کنیم و مالیات بر ارزش افزوده را جداگانه دریافت کنیم. برای بیمه نامه های قبلی در طی دو سالی که مالیات بر ارزش افزوده را از اندوخته کم کرده بودیم مالیات را به قسط اول دفترچه سال بعد اضافه کردیم و پس از دریافت از مشتری به حساب اندوخته برگردانده و ارزش بازخریدی را ترمیم کردیم و برای بیمه نامه های صادره جدید مبلغ مالیات هر قسط به همان قسط اضافه گردید. در صنعتی که روش دیگری مرسوم است، ما ترجیح دادیم اینطور شفاف عمل کنیم هر چند که حتی احتمال دادیم که ریزش هم داشته باشیم و انصرافی هایمان زیاد باشد. با تعاملی که با شبکه فروشمان داشتیم آگاهی دادیم که اتفاق عجیبی نیفتاده و چندین باره در این مورد صحبت کردیم تا مردم بدانند که ما کار جدیدی انجام ندادیم. برای بیمهنامههایی که در سال 1394 و 1395 فروخته بودیم در اول سال گفتیم که شما فلان مقدار حق بیمه دادهاید و باید 9 درصد بابت آن مالیات بر ارزش افزوده پرداخت میکردید و آن مبلغ را در قسط اول آنها آوردهایم. در این مورد هیچ خلافی انجام نشده و حق مشتری به هیچ وجه تضییع نشده است. اتفاقا اگر این کار را نمیکردیم از اندوخته خودشان این مبلغ پرداخت میشد در پایان مدت بیمه نامه یا زمان بازخرید این موضوع را متوجه میشدند ولی ما از همین الان آنها را آگاه کردیم که چنین اتفاقی رخ میدهد ولی برای بیمهنامههای جدیدمان در همان ابتدا اعلام میکنیم.

اگر در ماههای آینده مالیات بر ارزش افزوده از صنعت بیمه برداشته شود آیا مبالغی که در قسط اول به عنوان مالیات گرفته شده قابل برگشت به بیمهگذار است؟

فعلا برای اظهار نظر قطعی در این مورد باید منتظر تصویب قانون مذکور و بخشنامههای اجرایی آن بود در صورت حذف مالیات بر ارزش افزوده، بنظر میرسد مالیات از تاریخ اجرای قانون جدید از بیمه گذاران دریافت نخواهد شد و مالیات های دریافتی در گذشته قابل برگشت نیست و به حساب سازمان مالیاتی پرداخت شده است.

از دیدگاه شما رییس دولت دوازدهم برای صنعت بیمه چه کارهایی باید انجام دهد چرا که در مناظرهها اصلا شنیده نشد که کاندیداهای ریاست جمهوری در مورد بازار تامین اطمینان (بیمه) یا بازار سرمایه صحبتی کنند؟ به نظر شما آیا در صنعت بیمه موضوعی است که خود رییسجمهوری باید شخصا به آن ورود کند؟ از دیدگاه شما دولت درباره گسترش بیمه های عمر چه کارهایی می تواند انجام دهد؟

من در این ایام تلاش میکردم بخشی از صحبتهایی از کاندیدای ریاست جمهوری که با تیم ستاد انتخاباتی او در ارتباط بودم را به امر بیمه معطوف کنم و ما جلساتی در این مورد با افراد مرتبط گذاشتیم. بیمه مکانیزم بسیار خوبی در جامعه است و اگر ما در این صنعت و ذینفعان ما در صنعت بیمه به یکدیگر کمک کنیم شرایط خوبی میتواند پیش آید. بیمه برای آحاد جامعه ایجاد امنیت خاطر میکند. دولتها برای رفاه و امنیت جامعه تشکیل شدهاند در غیر این صورت که مردم بلد هستند زندگی خود را اداره کنند. ما نمیگوییم که دولت تصدیگری کند و بیمهنامه بفروشد بلکه معتقدیم دولت باید بستر را فراهم کند. در کشورهای توسعه یافته اروپا و آمریکا و همچنین در کشورهای استرالیا، ژاپن، کره جنوبی و کشورهای در حال توسعه و نوظهور سهم بیمههای عمر از حق بیمه تولیدی صنعت بیمه در آن کشورها بالای 55 درصد است. این آمار در صنعت بیمه ایران حدود 12 درصد است البته وقتی این اطلاعات تولید می شود بیمه مرکزی باید اطلاعات جزئیتری از شرکتها بگیرد تا این اطلاعات به صورت دقیقتر وجود داشته باشد و من فکر میکنم که سهم بیمههای عمر انفرادی از حق بیمه تولیدی بیمههای کشور کمتر از 12 درصد باشد. اگر ما میخواهیم جامعهای داشته باشیم که در آن مردم در رفاه و آرامش باشند باید برای صنعت بیمه جایگاه ویژهای قائل شویم. هر شخص در کره جنوبی و ژاپن سه تا چهار، بیمه نامه عمر از شرکتهای مختلف بیمه خریداری میکند. ولی در ایران به این صورت نیست، یکی از دلایل عدم توسعه بیمه عمر در ایران میتواند همین وضع مالیات بر ارزش افزوده روی صنعت بیمه باشد که البته این موضوع دلایل متفاوتی دارد و مالیات تنها یک مورد از آنهاست. اتفاقا در زمانی که مالیات بر ارزش افزوده در سازمان امور مالیاتی کشور پیگیری میشد من مدیرکل طرح و برنامه سازمان امور مالیاتی کشور بودم و در آن زمان برای تشکیل و تاسیس سازمان خیلی کار و تلاش کردم. در آن زمان (در سال 1382 و 1383) مالیات بر ارزش افزوده یکی از طرحها و پروژههای ما بود. این طرح یک طرح پژوهشی، تحقیقاتی و مطالعاتی بود. در آن زمان برآیند تحقیقات و مطالعات ما در زمینه مالیات این بود که نهادهای مالی مانند شرکتهای بیمه و بانکها از مالیات بر ارزش افزوده معاف باشند ولی متاسفانه در آن زمان برای بیمهها این اتفاق نیفتاد. به نظر من اگر رییسجمهوری محترم دولت دوازدهم بتواند برای آن لایحهای که دولت به مجلس فرستاده است از مجلس مصوبه بگیرد و صنعت بیمه را به طور عام معاف از مالیات بر ارزش افزوده کند و یا حداقل به طور مشخص بیمههای عمر را معاف از مالیات کند، میتواند در فرآیند خرید بیمه عمر به مشتریان کمک کند چرا که ارزان شدن 9 درصدی بیمه نامه ها مبلغ کمی نیست. البته اعتقاد دارم که به هیچ وجه نباید از کلیه امور بیمهای به ویژه بیمه نامه های شخص ثالث مالیات بر ارزش افزوده گرفته شود. هرگونه مالیاتی از این بیمهنامهها گرفته شود درست نیست. چون در جایی که الزام و ضرورت وجود دارد و دولت میخواهد یک فرهنگی را جا بیندازد باید دقتهای خاصی وجود داشته باشد. در حال حاضر نزدیک به هفت میلیون وسیله نقلیه بیمه شخص ثالث ندارند و این موضوع تبعاتی را از لحاظ حقوقی، قضایی و قانونی برای شهروندان به وجود میآورد و تبعات همه این موضوعات به کشور بر میگردد. بخشی از علتهای این موضوعات به فرهنگ و آموزش ربط دارد و بخشی هم به این موضوع بر میگردد که به این بیمهنامهها مالیات وضع شده است. وقتی که دولت اجبار میکند که بیمهنامهای الزاما خریداری شود باید برای آن سیاستهای تشویقی در نظر بگیرد و نه سیاستهایی که باعث شود آن خدمات گران شود. ما مطالعاتی را انجام دادیم و من از آن زمانی که در سازمان امور مالیاتی بودم با سایر همکاران مطالعاتی داشتیم. اکثر کشورهای توسعه یافته صنعت بیمهشان از مالیات بر ارزش افزوده معاف است. بعضی از کشورها مثل استرالیا هم هستند که این مالیات را از بیمهنامهها میگیرند اما آن ها زمانی مالیات را دریافت میکنند که میخواهند خسارت را پرداخت کنند چون تا آن زمان خدمتی به مشتریها ارایه نکردهاند. ما در لفظ هم می گوییم "مالیات بر ارزش افزوده" یا "مالیات بر مصرف"، در صورتی که در شرکتهای بیمه صرفنظر از موضوع ارائه تأمین و آرامش، زمانی خدمتی به مشتری ارایه می شود که میخواهیم خسارت پرداخت کنیم. در نتیجه برخی از کشورها در زمان پرداخت خسارت این مالیات را از بیمهگذار دریافت میکنند. آن هم تنها مابهازای خسارتی که وارد شده نه مابهازای کل سرمایه و حق بیمهای که دریافت میکنند.

مدتی است که صحبت شده شرکتهای بیمه و بانکها صورتهای مالیشان را بر اساس استاندارد بینالمللی گزارشگری مالی (IFRS) تنظیم کنند، من با تعدادی از مدیران مالی شرکتهای بیمه صحبت کردم ولی تعدادی از خود آنها هم نمیدانستند که چطور باید صورتهای مالی شرکت را با توجه به استانداردهای IFRS تنظیم کنند. این استاندارد در صورت سود و زیان، صورت جریان وجوه نقد و در ترازنامه شرکت چقدر میتواند تاثیرگذار باشد. آیا این استاندارد با توجه به شرایط فعلی شرکتهای بیمه آن ها را به سمتی میبرد که مانند برخی از بانکها زیانده شوند؟

بدون تردید اجرا و بکارگیری استاندارد IFRS میتواند بانکها را تحت تاثیر بیشتری قرار میدهد. همانطور که می دانید ما در صنعت بیمه رکنی به نام شورای عالی بیمه داریم و تصویب نمونه صورتهای مالی توسط این شورا صورت میگیرد. سازمان بورس بدون توجه به ضوابط و مقررات موجود در این خصوص شرکتهای بورسی- بیمهای را الزام کرده که صورتهای مالی خود را به روش IFRS تنظیم کنند (البته بیمه ایران معین بورسی نیست) از طرفی آنچه که در اختیار ماست استاندارد 28 سازمان حسابرسی و نمونه صورتهای مالی اعلام شده توسط شورای عالی بیمه است. ولی به لحاظ اهمیت موضوع به منظور اجرایی کردن IFRS کمیتهای متشکل از کارشناسان صنعت بیمه و سازمان حسابرسی با هماهنگی بیمه مرکزی ایران تشکیل و کار مطالعاتی را در این زمینه شروع و اقدامات مفیدی صورت گرفته است.

"ماده 10 قانون بیمه" میگوید در صورتی که مالی به کمتر از قیمت واقعی بیمه شده باشد بیمه گر فقط به تناسب مبلغی که بیمه کرده است با قیمت واقعی مال مسئول خسارت خواهد بود. آیا این ماده شامل بیمههای مسئولیت مدنی هم میشود؟

ما در بیمه یک قاعده نسبی حق بیمه یا قاعده نسبی سرمایه داریم و در برخی موارد نیز ممکن است هر دوی آن شرایط وجود داشته باشد. بیمه شخص ثالث خود یک نوع بیمه مسئولیت مدنی است و در واقع نام کامل آن «بیمه مسئولیت مدنی دارندگان وسایط نقلیه موتوری زمینی در مقابل شخص ثالث» است که همزمان پوشش خسارات مالی و بدنی را ارائه میدهد. این ماده درباره بیمه شخص ثالث به ترتیب رعایت می شود. بنابراین، ماده 10 قانون بیمه شامل بیمههای مسئولیت مدنی هم میشود. اگر کسی در زمان خرید بیمه نامه شخص ثالث، اعلام کند که شغل اش کارمند، استاد دانشگاه یا معلم است و در واقع از خودروی خود صرفاً استفاده شخصی میکند، یک حق بیمه مشخصی با توجه به شخصی بودن خودرو دارد و اگر بگوید راننده تاکسی است یا در آژانس مسافربری کار میکند حق بیمهاش مبلغ دیگر است. دلیل این موضوع هم مشخص است چرا که کسی که کارمند یا معلم است هر روز خودروی خود را بیرون نمیآورد یا اگر هم میآورد صبح از منزل بیرون میآید و عصر هم از محل کار به منزل میرود و خودروی او زیاد در خیابان نیست ولی رانندگان تاکسی صبح تا شب در خیابانها و جادهها در حال تردد هستند و خودروها را خطرات بیشتری تهدید میکند و احتمال آنکه آنها تصادف کنند به مراتب بیشتر است بنابران حق بیمه آنها متفاوت و از افرادی که به عنوان مثال عرض شد، بیشتر است. اگر در اینجا خریدارِ بیمه نامه به ما نگوید که با خودروی خود مسافرکشی میکند طبق ضوابط موجود خسارت بصورت کامل پرداخت نمی شود لیکن ما به التفاوت خسارت به نسبت خودروی باربری شخصی و مسافرکش بعداً از راننده مقصر حادثه بازیافت میشود.

اصل غرامت در بیمه میگوید که بیمهگذار نباید از بیمه سود کند، آیا در ایران در مورد بیمهگذاران بزرگ این اصل رعایت میشود و آیا شرکتهایی بودند که از پرداخت خسارتشان سود ببرند؟

اصل خسارت میگوید که هیچ بیمهگذاری از محل بیمه نباید درآمد کسب کند. به عبارت دیگر شرکتهای بیمه موظف هستند بیمهگذار را به زمان قبل از حادثه برگردانند. از سال 1374 تا به امروز آنچه که من دیدم، شرکتهای ما میل به این دارند که خسارت را خوب پرداخت کنند. دلیلش هم خیلی روشن است چون شرکتهای بیمه علاقه ندارند با مشتریهایشان که شرکای تجاریشان هستند به دادگاه بروند. چرا که اگر خسارت را عادلانه پرداخت نکنند ممکن است که مشتری آن را نپذیرد و به مراجع قضایی مراجعه کنند. شرکتهای بیمه علاقه ندارند که مشتری شان در مراجع قضایی علیه آن ها اقامه دعوی کند چرا که برای اعتبار و وجهه آنها خوب نیست. بنابراین بیمهگر با حسننیت و با نگاه به اینکه مشتری شریک تجاریاش است با این موضوع برخورد میکند. ممکن است بیمهگذاری با هدف تقلب و تخلف کاری کند که از محل بیمهنامه سود کند. اگر بخواهیم همه پرونده ها را بررسی کنیم احتمالا تعدادی از این نوع پروندهها در صنعت بیمه باشد. ما در بیمه ایران هم از این جنس پروندهها داشتهایم. در آن موارد بیمهگذار از بیمه نفع برده ولی باید در هر صورت دقت کنیم که ما باید بیمهگذار را به زمان قبل از وقوع حادثه برگردانیم نه به زمان 10 سال یا 20 سال بعدش.

اصل حد اعلای حسن نیت به بیمهگر میگوید که باید اسرار بیمهگذار را حفظ کند، خسارت را به موقع بپردازد و بیمهگر را با حقوق خود آشنا کند، اگر شما در این موارد بخواهید به صنعت بیمه نمره بدهید چه نمرهای خواهید داد؟

اصل حسن نیت در مذهب و آیین ما هم وجود دارد و البته بیمه، خود ایرانی نیست و اروپاییها این خدمت را ابداع کردند ولی با آیین و مذهب ما بسیار سازگار است. ممکن است کارشناس بیمهای پیدا شود که با نگاه بدبینانه به بیمهگذار نگاه کند اما عموما شرکتهای بیمه به مشتریانشان با حسن نیت نگاه میکنند. اگر غیر از این باشد باید نتیجه آن را در محاکم قضایی ببینیم. باید ببینیم این تعداد بیمه شده که در سطح کشور وجود دارد چند درصدشان به دادگاه مراجعه کردند. علاوه بر این در صنعت بیمه برای رفع اختلافات بین بیمه گر و بیمه گذار اصلی به نام اصل داوری وجود دارد. اصلا شرکتهای بیمه و بیمهگران تمایل ندارند با کسانی که زندگی میکنند و شریک تجاریشان هستند به دادگاه بروند. به نظر من بیمه گرها در این موارد با حسن نیت کامل برخورد میکنند. هر چند که ممکن است در هر قشری استثنایی وجود داشته باشد ولی واقعا شرکتهای بیمه به این اصل دقت میکنند. من در بیمه ایران 10 سال معاون و چهار سال عضو هیات مدیره بودم و افرادی از جمله مشتریان درون سازمانی یا برون سازمانی به من مراجعه می کردند. میزان دعوی ما با مشتریان بسیار کم بود. کارشناسان بیمهای بر اصل حسن نیت باور دارند و میگویند اصل بسیار مترقی و کارآمد است. نمره من به این صنعت در این مورد حتما بالای 16 است و آن چهار نمره را برای مواردی میگذارم که احتمالا من نمیدانم. ولی مثلا اگر بیمه ایران را جامعه آماری قرار دهیم احتمالا نمره بالای 17 خواهم داد.

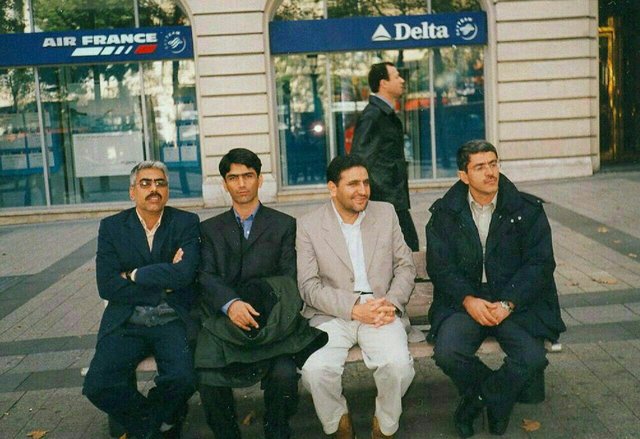

عکسی را به ابراهیم حمیدی نشان دادم که مربوط به سالهای گذشته است و علی طیبنیا وزیر اقتصاد دولت یازدهم نیز به همراه حمیدی و دو نفر دیگر در آن عکس حضور دارد. از او پرسیدم که این عکس مربوط به چه زمانی و در کجاست، از او خواستم که در این مورد به ما توضیحاتی دهد. (این عکس در زیر این پاراگراف منتشر شده است).

همانطور که قبلا گفتم من اولین مدیرکل دفتر طرح و برنامه سازمان امور مالیاتی کشور بودم و حکم من اول آبان 1381 ابلاغ شد. در آن زمان این سازمان شکل نگرفته بود و مکان، ساختمان و نیروی انسانی مستقلی نداشت و مالیات بر ارزش افزوده هم یکی از طرحها و پروژههای تحقیقاتی ما بود. اعتبار این طرح حدود 500 میلیون تومان بود یعنی دولت 500 میلیون تومان بودجه داده بود که ما درباره مالیات بر ارزش افزوده تحقیق و بررسیهایی انجام دهیم، و چند کارشناس مالیاتی و تحت عنوان دفتری مالیات بر ارزش افزوده، زیر نظر مدیر مربوطه فعالیت می کردند. این عکس مربوط به سال 1383 است که برای این کار تحقیقاتی به فرانسه رفتیم. فکر می کنم مهر یا آبان ماه بود. این عکس در شهر پاریس خیابان شانزلیزه گرفته شده است. اینجایی که ما نشستهایم تا آنجایی که در خاطر دارم کمی پایینتر از آژانس هواپیمایی ایرانایر است. در این عکس غیر از آقای دکتر طیبنیا، آقای امانیزاده و آقای بوورد هستند. آقای امانیزاده در آن زمان مدیرکل امور مالیاتی استان هرمزگان و آقای بوورد کارشناس ارشد مالیات بر ارزش افزوده بودند. آقای طیبنیا نیز در آن زمان ( در دولت اصلاحات) دبیر اقتصادی دولت بود. گزارش و نتیجه آن سفر را در آن کتابی جمعبندی کردیم.

در حال حاضر روابط خوبی با آقای طیبنیا دارید؟

من با آقای طیبنیا در آن سفر آشنا شدم و بعد از آن هم سلام و علیکمان ادامه داشت. قبل از اینکه ایشان وزیر شوند در حد پیام از احوالشان جویا بودم و ارتباطاتی داشتیم و پیامهای تبریک برایشان میفرستادم و بعد از آنکه وزیر شدند دو جلسهای خدمت ایشان رسیدم.

آیا شما سود مشارکت در منافع شرکت را به بیمه گذاران پرداخت میکنید؟ این سود چند درصد است و به چه صورتی پرداخت میشود؟

ما در سال 1393 و آغاز کار با خودمان عهد بستهایم که هر کس به حق خودش برسد. در سال 1394 هم مصاحبهای داشتم و در آن گفتم که اگر مشتری میخواهد بیمه عمر و سرمایهگذاری با رویکرد صرف سرمایهگذاری بخرد پیش ما نیاید و در جای دیگر سرمایهگذاری کند. در آن زمان گفتم کسانی پیش ما بیایند که میخواهند از ما بیمه بخرند و در کنارش سرمایهگذاری هم داشته باشند بنابراین ما بانک و یا یک نهاد سرمایه گذاری نیستیم، بلکه بیمه میفروشیم. بیمه عمر و سرمایهگذاری یکی از بیمههای مترقی است و سرمایهگذاری یکی از مزیتهای بیمهنامه است. ما در سال 1393، 24.9 درصد سود قطعی و برای سال 1394 نیز 24 درصد پرداخت کردیم. در آن زمان موظف بودیم حداقل 18 درصد سود بدهیم، که علاوه بر آن 6.9 و 6 درصد سود مشارکت از منابعی که از مشتریانمان دریافت کردیم پرداخت کردیم. ما حتی یک ریال از منابع بیمه "مان" را با منابع دیگر ادغام نکردیم. امیدواریم که امسال هم بابت سود سال 1395 سود مناسب را پرداخت کنیم. ما عمده منابعمان را در بازار پول به کار گرفته بودیم چرا که بازارهای دیگر وضعیت مناسبی نداشتند و از طرفی هم در بازار پول نرخ بهرههای بانکی در سال گذشته پایین آمد و حتما برای مشتریان 1395 سود مشارکت مثل سال 1394 نخواهد بود ولی سود مشارکت در منافع خوبی را پرداخت خواهیم کرد.

آیا شرکتهای دیگر نرخ سودها را رعایت میکنند؟

تا قبل از ابلاغ بخشنامه های مربوط رعایت سودهای فنی علی الحساب و حذف ستون های پیش بینی توسط بیمه مرکزی متاسفانه روال و قاعده مناسبی در صنعت در این خصوص حکمفرما نبود و بعضی از شرکت ها ستون ارزش بازخریدی را حذف کرده و به فروش بیمه نامه با ستون های پیش بینی روی آورده بودند. ولی خوشبختانه با نظارت های صورت گرفته در دو سال گذشته در حال حاضر اکثر شرکت ها سودهای علی الحساب تضمینی را در طراحی جداول رعایت می کنند و فقط چند شرکت در فروش از ستون های پیش بینی در کنار ستون ارزش بازخریدی تضمینی استفاده می کنند که امیدواریم آنها نیز خود را مقید به اجرای بخشنامه های بیمه مرکزی بدانند.

از دیدگاه شما به عنوان یک فعال صنعت بیمه، این صنعت چقدر پتانسیل اشتغال زایی برای جوانان دارد؟

صنعت بیمه میتواند به اقتصاد مقاومتی، تولید و اشتغال کمک کند یعنی هیچ کارخانه و صنعتی نمیتواند بدون بیمه کارش را ادامه دهد. هیچ هواپیمایی بدون بیمهنامه پرواز نمیکند و هیچ کشتی بدون بیمهنامه حرکت نمیکند بنابراین همه بخشهای صنعت بیمه میتوانند به اشتغال کمک کند. از طرفی در تولید ناخالص داخلی تنها دو درصد صنعت بیمه نقش دارد. ما میتوانیم این آمار را تا هفت الی هشت درصد (در برنامه ششم هم چنین حکمی وجود دارد) در ایران افزایش دهیم در نتیجه ظرفیت در این صنعت وجود دارد اما برای اینکه این موضوع محقق شود باید بر روی بیمههای عمر و سرمایهگذاری تمرکز ویژهای داشته باشیم. بهترین کار برای اینکه انسانهای متخصص زیادی به کار گرفته شوند این است که سهم 10 درصدی بیمههای عمر به 50 درصد افزایش یابد. کسانی که در این صنعت تحصیل کردهاند میتوانند به بازار بیمه بیایند و در این زمینه کار کنند. کار در زمینه بیمه بسیار جذاب است. ما در پایان سال 1395 با بیمه «مان» 650 هزار بیمهنامه فروختیم. ما نزدیک 500 میلیارد تومان حق بیمه گرفتیم و 650 هزار نفر از امنیت خاطر برخوردارند و این برای من بسیار مهم است. اگر ما این بازار را توسعه دهیم با سیاستهایی که دولت دارد می توان این صنعت را گسترش داد. اگر لایحه حذف مالیات بر ارزش افزوده در مجلس تایید شود خیلی خوب است. ما آیین نامه شماره 54 مصوب شورای عالی بیمه را هم داریم که میگوید کسانی که بیمه میفروشند نیازی نیست که دفتر داشته باشند و نباید ناچار باشند که هزینهای از این بابت متحمل شوند، همچنین الزامی نیست که آنها شغل دیگری نداشته باشند. آنها میتوانند کارمند باشند و بیمهنامه عمر هم بفروشند. البته کسانی میتوانند در این بازار موفق تر عمل کنند که تمام وقت در این بازار فعالیت داشته باشند البته آنها هم باید آموزش ببینند. من در حال حاضر وقتی با جوانان تحصیلکرده این رشته صحبت میکنم میبینم که مقداری نگرانی دارند، آنها میگویند که به هر شرکت بیمهای که میروند در ابتدا به آنها میگویند که بازاریابی کنید و آنها هم بازاریابی بلد نیستند. آن جوانان عزیز درست میگویند چرا که همه آدمها از موضوعی که در آن تخصصی ندارند و مهارت های ان حرفه خاص را یاد نگرفته اند، میترسند و بهاصطلاح آدمها از اتاق تاریک میترسند چرا که نمیدانند در آن چه چیزی وجود دارد، ترس و نگرانی آن ها از نا آگاهی است و نه از روی آگاهی.

به نظر شما صنعت بیمه کشور ایران تا چه حد متخصص نیاز دارد و تا چه حد متخصصان موجود جوابگوی صنعت بیمه است؟

به نظر من در تمام حوزههای صنعت بیمه جای کار وجود دارد. صنعت بیمه دچار کمبود نیروهای متخصص و دارای مهارت است. درس خوانده زیاد داریم. این ها باید در یک پروسههایی آموزش ببینند و خودشان را برای کار توانمند کنند، منظورم از توانمندی، داشتن مهارتهایی مربوط به حوزه کاری خودشان است. کسانی که میخواهند در حوزه بیمه کار کنند باید کلاس آموزش بروند و مهارت های لازم از قبیل مالی، نرم افزار های مربوط و زبان یاد بگیرند و خود را آماده کنند. شکی نیست که صنعت بیمه ما از لحاظ داشتن افراد متخصص محدودیت دارد، و همه باید برای بهبود وضعیت تلاش کنیم.

لطفا درباره بیمه زندگی "مان" مقدار فروش و تعداد بیمه نامه های صادر شده توضیحاتی دهید.

بیمه زندگی "مان" محصول منحصر بفردی است، به لحاظ ویژگی ها و مزیت های رقابتی ای که دارد، نماد حفاظت از بنیاد خانواده می باشد، نتیجه خوب و موفق بیمه زندگی مان به سیاست تمرکزو توجه خاص روی یک رشته بیمه ای است. فروش بیمه زندگی "مان" از دی ماه 1393 تاکنون 708725 هزار بیمه نامه است با حق بیمه وصولی بالغ بر 5400 میلیارد ریال، تعداد بیمه نامه های صادره در سال 1395 بیش از 350 هزار فقره و با حق بیمه وصولی 2800 میلیارد ریال، متوسط وصول ماهانه 233 میلیارد ریال است. سال گذشته بالغ بر 30 هزار نفر-ساعت کلاس های آموزشی برای بیمه زندگی مان برگزار کردیم.